お金を貯められたらいいなと思っていても、実行に移すことは難しいものです。

そもそも、他の人はどれくらい貯金しているのか、どんな貯め方をしているのかお金に関する話をする機会がないのではないでしょうか。

生活ができていればまあいいかと見ないフリをしていては、お金は貯まりません。

今回は、貯金の平均を知ったうえで、自分が貯めやすいタイプがチェックをしていきます。

お金を貯めるコツを知って「貯まる体質」に改善していきましょう。

【今回の記事でわかること】

- 1割の人が貯金していない

- 実際老後2000万円必要なの?

- 貯まるタイプチェックでセルフチェック

- 8つの貯まる体質改善方法

稲村優貴子

稲村優貴子略歴 北海道武蔵女子短期大学英文学科卒業

大手損害保険会社に事務職で入社後、お客様に直接会って人生にかかわるお金のサポートをする仕事がしたいとの想いから2001年FP資格を取得し独立。2006年から6年間日本FP協会鳥取支部長。現在FP For You代表として年間500件の相談・講演・執筆・メディア出演業務を行っている。余市町出身。二児の母。

得意分野はライフプラン、iDeCo、保険、年金、家計節約、不動産。資格 ファイナンシャルプランナー(CFP®)、2級心理カウンセラー、野菜ソムリエ、ヨガインストラクター(RYT200)

趣味 旅行(世界遺産巡り)、食べ歩き、ホットヨガ【講演・セミナー】

「キャリアデザインセミナー」(札幌市)「働くママを応援!扶養の範囲内での働き方」(江別市)

「家計やりくり講座」(NHK文化学院)「上手な家計のやりくり術と裏ワザ」(鳥取市男女共同参画センター)

「これからの資産運用について」(ダイワハウス)「低金利に負けない資産運用テクニック」(日本海新聞社後援)

金融機関社内教育・公務員ライフプラン講座、マンション購入セミナー(フージャースコーポレーション)他

【新聞・雑誌】

「増える暮らしの負担 家計全般見直し防衛」「学資の備え効率よく」「今年こそ貯めよう」(北海道新聞)

「日経ウーマン(日経BP社)「女性自身」オリコン、FP café,Zuuオンラインなど

【TV・ラジオ】

NHK『まるごと生ワイド』「家計簿チェック」・日本海テレビ『Every日本海』

「貯蓄アドバイス」「手帳活用術」UHBテレビ U型ワイド「年金について」「株主優待について」「今年の金融動向」HTBテレビ イチオシ!「おかねのミカタ」、コメンテーター等

「年収の2割が勝手に貯まる家計整え術」河出書房新社から全国発売

1割の人が貯金していない

通帳にいくら残高があるかおおよその金額を思い浮かべることはできますか?

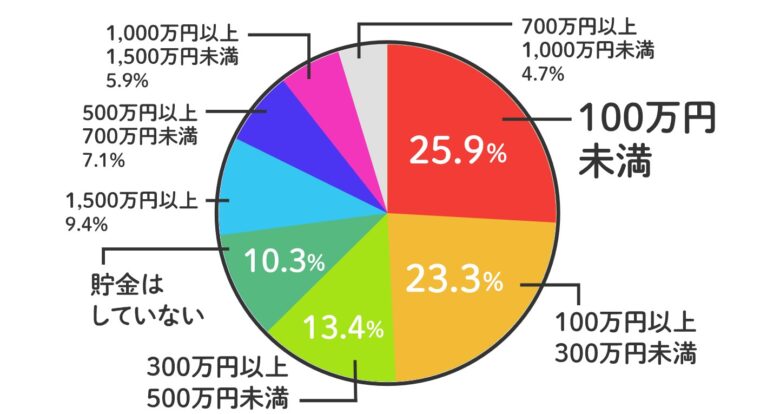

(株)FPパートナーによる「人生100年時代のお金に関する意識調査」によると25.9%が100万円未満、貯金はしていない人が10.3%なので合わせるとおおよそ36%が貯金残高100万円未満という結果でした。

3人に1人が貯金100万円未満なら私も大丈夫とホッとするのはNGです。

老後2000万円問題が2年ほど前に話題になりましたが、1500万円以上の人はわずか9.4%となっており決して十分な貯金があるとはいえません。

出典:(株)FPパートナー「人生100年時代のお金に関する意識調査」2020年1月

結婚、出産、教育、趣味や生きがい、住宅、老後など人生には様々なお金が必要で、漠然とした不安を抱えがちです。

どんなことのために、いつ、いくら必要なのか目安があれば、その目的に向かって具体的にいくらずつ貯めていくか計画を立てることができます。

自分年表を書いて、具体的な夢や人生のイベントごとを把握するとイメージしやすくなります。

実際老後2000万円必要なの?

大きな金額が必要で漠然と不安に思うのが老後資金でしょう。

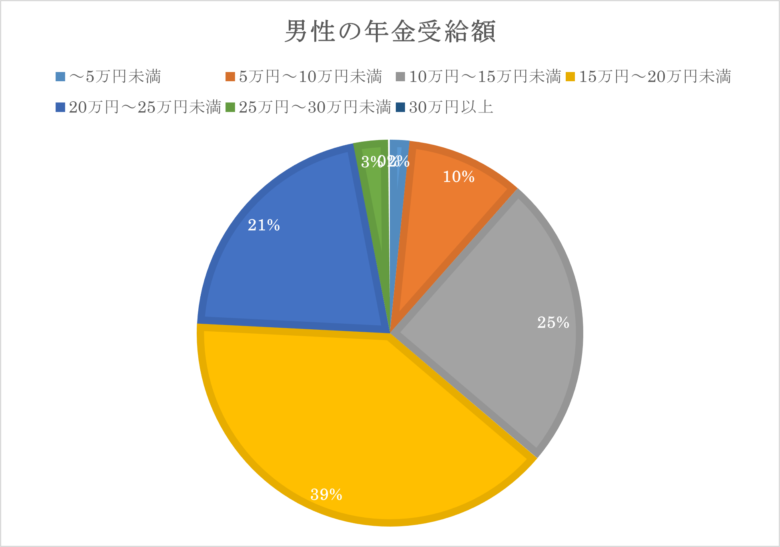

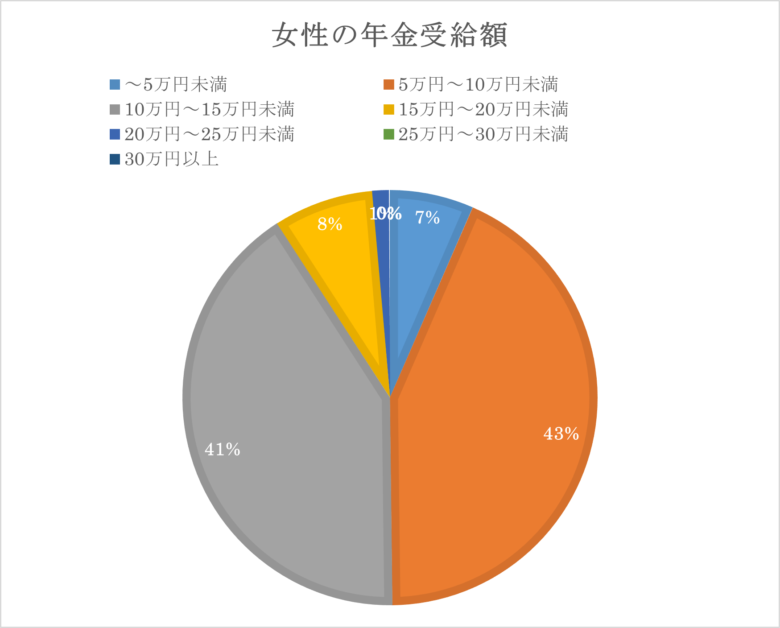

厚生労働省年金局公表「平成30年度厚生年金保険・国民年金事業の概況」による男女別年金月額階級別老齢年金受給権者数データで現在受け取っている方の平均額の実態を確認していきます。

まず、男性の年金受給額で一番多いのが15~20万円未満の39%です。

10~15万円未満が25%、5~10万円未満、5万円未満と合わせると75%ほどが20万円未満ということになります。

決して十分な金額とはいえない金額です。

女性の受給額はさらに少なく、10~15万円未満が41%、5~10万円が43%。15万円未満が9割以上です。

こちらは現在受給中の方の平均であるため、女性の受給額が少ないことは当然の結果といえます。

なぜなら、ひと昔前は女性は結婚したら寿退社をして家庭に入り専業主婦になるか扶養の範囲内でパートにでることが当たり前という時代だったため、結婚後も正社員として働いて厚生年金をかけて年金額を増やす人が多くなかったからです。

現在、結婚後も産休・育休を取得して働き続ける女性が増えているため、このデータよりも多く受給できる人が増える可能性があります。

しかし、男性の受給額平均をみてわかるとおり月20万円以上の年金を受け取ることができる人はごく少数です。

正社員で年収400万円60歳まで働いても月13万円いくかどうか。

おひとりさまの女性が月13万円の年金だけで生活していくことは難しいでしょう。

1ヶ月20万円で生活すると仮定して、年金受給開始の65歳から人生100年として35年間一か月7万円貯金から取り崩していくのであれば、

7万円×12ヶ月×35年間=2940万円必要です。

老後2000万円問題も他人事ではないことがお分かりいただけることでしょう。

逆算すると

2000万円÷35年間÷12ヶ月=4.76万円

1ヶ月4.76万円ずつ35年間取り崩す生活を35年間送るには2000万円必要ということになります。

退職金がある勤務先であれば、それを老後資金にできますがフリーランスや退職金のない場合は自助努力で老後資金を準備していく必要があるのです。

さきほどの貯金額平均をみて安心してはいられません。

貯まるタイプチェックでセルフチェック

貯金することの必要性がわかったところで、まずは自分がお金を貯められるタイプなのかセルフチェックしてみましょう。当てはまる項目の数を数えてみてください。

- 自分の資産が合計いくらあるか把握していない。

- ポイントカードやセールを活用している。

- 無料が好き。

- 宵越しの金は持たない主義だ。

- 賞味期限切れで食材を捨てることがよくある。

- お財布がパンパンだ。

- 自分にご褒美をしがち。

- 保険・通信費の見直しを3年以上していない。

8個の項目のうち、いくつ当てはまる項目がありましたか?

この8個の項目は当てはまるとお金が貯まりにくい原因になります。

個数別にタイプ診断していきます。

6個以上 あまり貯まらない「貧乏症タイプ」

なんとなく成り行きでお金を使ってしまい、気がつけば給料日前にピンチという状態になりがちなのが「貧乏症タイプ」。

まずは、収入と支出を把握することからスタートしてお金の流れをつかんでいきましょう。

3~5個 改善の余地あり お金のことはタブー視しがちな「やれば貯まるタイプ」

日本人にありがちな「お金を気にしすぎるのは品がない」と思い、お金のことを積極的に意識せず少しもったいないやりくりをしている「やれば貯まるタイプ」です。

他人とお金のことを話をしなくてもよいので、やりくりや貯金、運用などお金のことについて自分ごととして向き合ってみましょう。

貯める習慣ができればきっと貯められるはずです。

2個以下 貯まる度バッチリ どんどん貯まるタイプ

これらの項目に当てはまるのが5個以下のあなたは、お金に対する意識が高い「どんどん貯まるタイプ」です。

毎月決まった金額を貯める、ボーナスの半分は貯めるなどの貯金習慣があるのでは?

資産運用などにも視野を広げていくとよりよい貯め方になっていきます。

あなたは、どのタイプに当てはまりましたか?

この8個の項目をどう改善すれば「貯まる体質」になるのか具体的に解説していきましょう。

8つの貯まる体質改善方法

これは貯まるタイプでは?と思う項目もあるかもしれませんが、一つ一つに理由があります。

当てはまった項目にチェックしない「貯まる体質」になる方法を確認してください。

自分の資産が合計いくらあるか把握していない。

貯金ができない人は、自分の資産がぜんぶでいくらあるかを把握できていません。

「資産」というと通帳に入っている金額を思い浮かべますがそれだけではありません。

見逃しがちな資産はこちらです。

- 給料から天引きになっている持ち株や財形預金、確定拠出年金の残高

- つみたてNISAやiDeCoの現在の積み立て評価額

- 養老保険や終身保険があれば、それの現在価値(今解約したらいくらになるか)

- 引っ越し・転職・結婚前に作った古い通帳の残高(休眠預金にならないかチェック)

資産残高をすべて書き出し、それぞれの合計額を3ヶ月か半年おきにノートに書きだすだけでもお金が貯まりやすくなります。

資産残高が把握できると、次書くとき金額を増やしていたいという気持ちになるので、他に貯める工夫をしなくてもこれだけで効果が大きい項目です。

ポイントカードやセールを活用している。

どちらも活用するのはやりくり上手に思えますが、実は無駄遣いにつながります。

ポイントカードは、あと100円でもう1ポイント貯まるという状況になった時さほど欲しくないものをポイントのために買いがちです。

セールは「欲しい」からというより「安いから」という理由で購入するので、着ないままクローゼットにしまって存在自体を忘れがちです。

着ない2万円の服を75%引き5000円の服を買うのであれば、デザインや色にこだわって正価2万円で買って10年着れば1年あたり2000円で割安になるのです。

無料が好き

音楽聞き放題、動画見放題、Amazonプライムなどのサブスクはよく1ヶ月無料とうたっていて魅力的です。

決まった日にちまでに手続きしなければ自動継続となり会費が引き落としになってしまいます。

手続きして2週間も経つといつまでに解約するのか忘れて結局数カ月放置ということにつながり無駄遣いになります。

無料期間のみの利用を本気で考える場合は、手帳、スマホスケジュールアラーム機能、カレンダーなど二重、三重にチェックできるくらい万全に準備しておきましょう。

また、無料セミナー、無料相談を知識のないまま利用するのは危険です。

FPに無料で相談してしかも商品券やプレゼントをもらえる企画があるせいか、筆者が有料相談ですというと「え、お金とるんですか?」と聞かれることがあります。

FP相談・講演等を生業としており、ボランティアでは仕事できませんよね。

無料相談は、新規顧客を獲得するためそして保険勧誘が最終目的であることが多いようです。

本来であれば、老後資金形成のため節税効果のあるiDeCoを優先すべきご家庭に、それ以上生命保険料控除の節税効果が期待できない多額の保険を提案しているケースもあり驚いたこともあります。

タダより高いものはないと言われるように、無料には理由があることを理解したうえで活用しないとかえって損に繋がるのです。

宵越しの金は持たない主義だ

確かに明日死ぬかもしれないなど極端なことを考えるとお金を貯めてもしょうがないと思うかもしれません。

しかし、お金がなくても幸せと言い切れるでしょうか?

食べたいものを食べるのも、行きたい場所に行くにも、欲しいものを手に入れるためにも、病気を治療するためにもお金は必要です。

あるにこしたことはありません。

賞味期限切れで食材を捨てることがよくある。

セールやまとめ買いで食材を使いきれなければ、食費の無駄につながります。

必要なものを必要なだけ買うと食品ロスを軽減できるので、買いすぎに注意しましょう。

ただし、地震などの災害に備えて日持ちのする食材・水・缶詰・レトルト食品・ジュースなどの備蓄は3日分程度保管しておきます。

防災の日である9月1日に毎年在庫チェックというように1年に1度確認して賞味期限が切れそうなものがあれば使い切って入れ替えていくとよいでしょう。

お財布がパンパンだ。

お財布が膨れ上がってしまう原因の多くはレシートです。

〇〇ペイやクレジットカードなどキャッシュレス決済が増え、いくら使ったのか管理しにくくなっているため、レシートは支出管理の大切なツールになります。

せっかくもらってもお財布にため込んでいては、宝の持ち腐れ。

1日1回レシートを出していくら使ったか手帳やカレンダーにメモするだけで支出が管理できます。

マネー相談で資産運用に来られるお客様の多くはお財布がスッキリしていて、カードローンなど負の相談に来られるお客様はお財布がパンパンな傾向があるようです。

しっかりお金の管理ができているからこそ、お財布がスッキリしているということなのでしょう。

自分にご褒美をしがち。

散財を正当化する魔法の言葉が「自分へのご褒美」です。

週末まで頑張ったから金曜日に飲み会、大きなプロジェクトが終わったからご褒美ランチ、ボーナスがでたから海外旅行など貯金をせずに使っていくとどんどん浪費につながります。

しかし、モチベーションアップのために自分へのご褒美は必要です。

貯金をしたうえで、予算や回数を決めることをおすすめします。

保険・通信費の見直しを3年以上していない。

固定費は毎月出ていく支出なので見直しすると翌月以降継続的に支出を減らすことができます。

特に保険は、その時のライフスタイルや家族構成によって必要なものが変化し、保険商品も進化していくため古いままだと使えない保険になっていることもあります。

また、通信費は大手キャリアでも安いプランが次々と発売され、格安スマホも多く出回っています。

自分の使い方に合わせて比較し、見直ししていきましょう。

まとめ 貯めるコツは仕組みづくり

このように、ポイントを抑えていくとお金が貯まりやすくなってきますが、定着させるためには仕組みづくりが大切です。

収入が入ったら使う前にまず貯めるお金を先取りして貯金して(手取りの1割~2割が目標)残りのお金を使うという流れです。これを「先取り貯金」といいます。

具体的な方法としてはこの3つの仕組みを活用するとよいでしょう。

①勤務先に制度があれば、給料から天引きして貯めることができる「財形預金」

②その仕組みがなければ金融機関で手続きしてあらかじめ決めた金額を決めた日にちに毎月定期預金にしてくれる「オート定額貯金」

③投資信託を毎月積み立てていく「つみたてNISA」

※投資信託は、元本割れのリスクもあるため金融機関に勧められるがままではなく、自分でしっかり理解したうえで始める必要があります。

自分のライフプランを具体的にイメージして、楽しみながら「お金が貯まる体質」に改善していきましょう。