あなたは、将来年金をいくらもらえるか知っていますか。

そして、あなたの老後に必要な年金額はどのくらいか分かりますか。

そんなことも知らずに、のほほんと暮らしていると、老後の生活は大変なことになりますよ。

今からでも遅くはありません。

ご自分がもらえる年金額について、一緒に詳しく調べていきましょう。

【今回の記事でわかること】

- 日本の年金制度を知ろう

- 国民年金の受給額を知ろう

- 厚生年金の受給額を知ろう

- モデル世帯でもらえる年金額を知ろう

- あなたの概算年金額を知ろう

- 公的年金だけでは生活が厳しいことを知ろう

- 老後のために何をすべきかを知ろう

この記事を書いた人

塚越FP社労士事務所

塚越FP社労士事務所

代表 塚越 一央

(東京都新宿区)

1級ファイナンシャル・プランニング技能士、CFPⓇ 認定者

社会保険労務士

東京都立大学法学部を卒業後、大手都市銀行及び銀行系のシンクタンクに41年間勤務し、定年退職を機に1級ファイナンシャル・プランニング技能士及び社会保険労務士のダブルライセンスで「塚越FP社労士事務所」を立ち上げ、現在に至る。

日本FP協会東京支部主催の「神保町FPフォーラム」に参加し、相続のセミナー講師及び相談員を務める。また、外部メディアへの記事執筆や監修、コンサルティング業務を手掛ける。

経営理念 「お客様に喜んでいただき、信頼される仕事を目指します」

1.日本の年金制度を知ろう

(1)国民皆保険

日本では「国民皆保険」制度が実施されています。

国民は、何らかの公的年金に加入しなければなりません。

公的年金としては、20歳以上60歳未満のすべての人を対象とする国民年金と、会社員や公務員などを対象とする厚生年金の2つがあります。

また、私的年金として自営業者などを対象とする国民年金基金や付加年金、会社員などのための確定給付年金や厚生年金基金があります。

さらに、企業型か個人型いずれかの確定拠出年金もあります。

(2)賦課方式

日本の公的年金制度の特徴として、「賦課(ふか)方式」を採用していることが挙げられます。

つまり、現役世代が払い込む保険料を、そのままシニアに給付する年金にあてる方式のことです。

ですから、ご自分が払い込んだ保険料を将来自分が年金として受給する「積立方式」ではないことを覚えておいてください。

少子高齢化が進む現代社会において、保険料を納付する現役世代が減り、年金を受給するシニアが増えると、年金財政はますます悪化することになります。

(3)2階建て制度

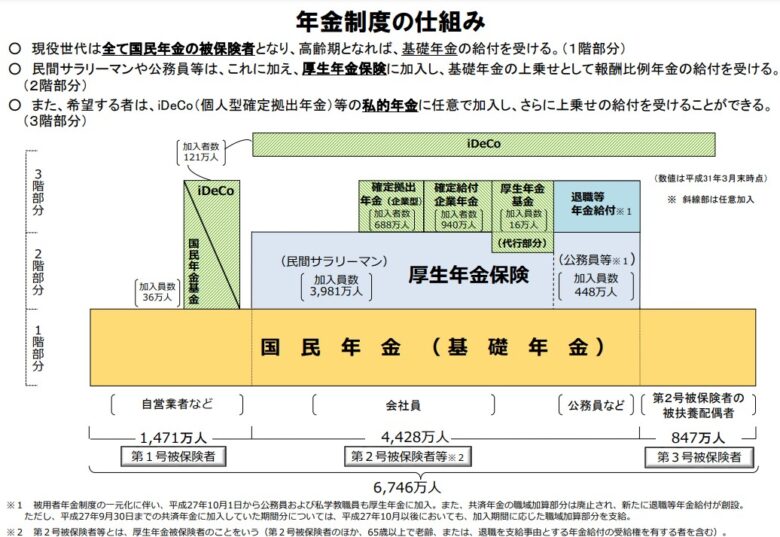

公的年金の特徴として、「2階建て」制度があります。

1階部分は国民年金で、20歳以上60歳未満で日本に住んでいる人は原則加入が義務化されており、「基礎年金」と呼ばれています。

また、2階部分は厚生年金で、会社員や公務員など雇用されている人が対象となります。

厚生年金は、払い込んだ保険料から国民年金の掛金を拠出する仕組みになっているので、厚生年金の加入者は国民年金の加入者でもあります。

(4)被保険者の種類

公的年金制度には、3種類の被保険者がいます。

まず、第1号被保険者ですが、国民年金にだけ加入している自営業者や学生、フリーターなどのことです。

次は第2号被保険者ですが、雇用されている会社員や公務員などで、厚生年金と国民年金の両方に加入している人たちのことです。

最後の第3号被保険者は、第2号被保険者に扶養されている20歳以上60歳未満の人で、国民年金の加入者になります。

第3号被保険者の保険料は、扶養者の第2号被保険者が加入している厚生年金が拠出するため、納める必要はありません。

(5)年金受給開始年齢

公的年金は年齢や生年月日によって多少異なりますが、昭和36年4月2日以降生まれの男性と昭和41年4月2日以降生まれの女性は、65歳の誕生日月(1日生まれは前月)から受給することができます。

また、年金を繰上げ、あるいは繰下げて受給することもできます。

例えば、65歳から年金を受給できる人が、5年繰上げて60歳から受給すると、年金額は 0.5%×60カ月=30% 減額になります。

同じ人が5年繰下げて70歳から受給すると、年金額は 0.7%×60カ月=42% 増額になります。

(6)年金制度の概要

日本の年金制度を図にすると、以下のようになります。

公的年金である1階部分の国民年金、2階部分の厚生年金の他に、私的年金として3階部分に国民年金基金や個人型確定拠出年金iDeCo(イデコ)、確定給付企業年金、厚生年金基金等があります。

公的年金だけでは老後の資金が足りないと考える人は、3階部分の私的年金を考えてみましょう。

(出所:厚生省のホームページ、年金制度の概要)

2.国民年金の受給額を知ろう

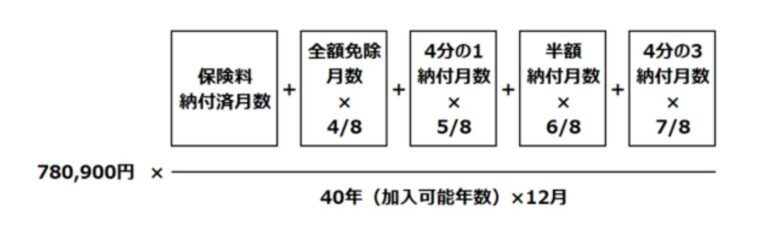

国民年金は基礎年金と呼ばれ、20歳から60歳までの40年間保険料を払い続けると、満額の保険金(令和3年4月からの満額は年間 780,900円)が受給できます。

通常保険金は、以下の計算式で算出されます。

(出所:日本年金機構のホームページ、令和3年4月からの基礎年金の計算式)

例えば、学生時代の2年間未納で、その後社会人になって22歳から60歳まで38年間保険料を払い続けた場合の基礎年金受給額は、以下の通りです。

780,900円×456月/480月=741,855円(年額)

なお、基礎年金は保険料納付済期間と保険料免除期間の合計が10年以上ないと受給できません。

また、未払月のある人は、後日任意加入することで未払分を追加納付することができます。

3.厚生年金の受給額を知ろう

60歳以降にもらえる厚生年金の受給要件は、基礎年金の受給要件を満たしていること、つまり基礎年金の加入期間が10年以上あることと、厚生年金に1カ月以上加入していることです。

厚生年金の受給額は、以下の計算式で算出されます。

平均標準報酬額とは、(年間の月収+賞与)÷12の月額のことです。

例えば、22歳で会社員になり62歳まで働いて退職、その40年間の平均標準報酬額が40万円の場合の厚生年金の受給額は、以下の通り約105万円になります。

40万円×5.481/1000×480月≒105万円(年額)

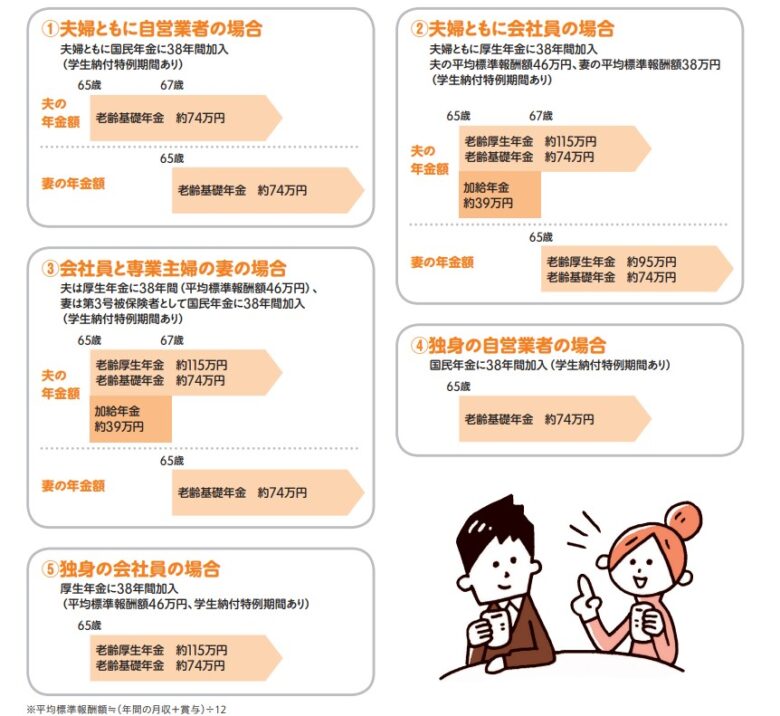

4.モデル世帯でもらえる年金額を知ろう

公的年金の受給額は、働いている仕事の種類や配偶者の状況により、世帯ごとにもらえる年金の額は異なります。

そこで、代表的なモデル世帯を取り上げて、それぞれの年金の受給額を見ていきましょう。

今回は、夫が1985年生まれ、妻が1987年生まれとした場合の世帯別の年金受け取り額を見ることにします。

(出所:日本FP協会のホームページ、くらしとお金のワークブック)

(1) 夫婦ともに自営業者の場合

上の図の①をご覧ください。

夫婦ともに第1号被保険者の場合で、二人とも38年間国民年金に加入しています。

一人の年金額は、以下の計算式になります。

780,900円×456月/480月=741,855円(年額)

従って、妻が65歳以降の一世帯の年金の年額と月額は次のようになります。

世帯合計年金額 年額:約148万円 月額:約12.3万円

この月額ですと、老後年金だけで生活することは難しいかもしれません。

(2) 夫婦ともに会社員の場合

図②は夫婦ともに働いている場合で、二人とも厚生年金と国民年金に加入しているので、かなり多くの年金を受給することができます。

夫:46万円×5.481/1000×456月≒115万円(年額)

妻:38万円×5.481/1000×456月≒ 95万円(年額)

従って、妻が65歳以降の一世帯の年金の年額と月額は次のようになります。

世帯合計年金額 年額:約358万円 月額:約29.8万円

なお、夫婦の年の差が2年あり、夫の受給開始後2年間は妻の年金がないため、夫に加給年金約39万円が支給されます。

加給年金とは、厚生年金の被保険者が65歳に到達した時点で、被保険者が扶養する子や配偶者がいる場合に支給される年金のことです。

「年金における家族手当」と呼ばれており、扶養家族がいる場合は厚生年金にプラスして支給されるので、定年退職を迎えて収入が減ったときの生活費の補填になります。

(3) 会社員と専業主婦の妻の場合

図③は夫が勤めていて、妻が専業主婦の場合です。

夫は図②の夫と同じで、妻は図①と同じになります。

妻が65歳以降の一世帯の年金は次のようになります。

世帯合計年金額 年額:約263万円 月額:約21.9万円

自宅が持ち家であれば、この月額で何とか生活ができるかもしれませんね。

(4) 独身の自営業者の場合

図④は、独身の自営業者の場合です。

この人は、国民年金にしか加入していませんので、図①の夫と同じです。

これだけでは、老後の生活は厳しそうですね。

世帯年金額 年額:約 74万円 月額:約 6.2万円

(5) 独身の会社員の場合

図⑤は、独身の会社員です。

厚生年金と国民年金に加入しており、図②の夫と同じになります。

自宅が持ち家であれば、何とか生活できるかもしれませんね。

世帯年金額 年額:約189万円 月額:約15.8万円

5.あなたの概算年金額を知ろう

次に、あなたの公的年金の概算年金額を算出してみましょう。

まず、国民年金ですが、上記の「2.国民年金の受給額を知ろう」の計算式に、国民年金の加入月数を入れるだけですから簡単に算出できますよね。

まだ、60歳になっていない人は、60歳まで加入し続けると仮定して計算してください。

次に、厚生年金に加入している人ですが、加入年数は分かっても、平均標準報酬額は分からないかと思います。

そこで、ご自分の今の月収に12を掛け、夏冬の賞与を足して年収を求め、それを12で除して概算の平均標準報酬額を出してください。

その平均標準報酬額と厚生年金加入予定年数を基にして、以下の厚生年金早見表から概算の年金額を知ることができます。

(出所:日本FP協会のホームページ、くらしとお金のワークブック)

あなたの年金額を知る方法として、日本年金機構が加入者宛てに、毎年1回、誕生日月に送付する「ねんきん定期便」があります。

これまでの年金加入期間や加入実績に応じた年金額を確認することができます。

また、日本年金機構が運営している「ねんきんネット」や管轄の年金事務所の窓口で確認する方法もあります。

6. 公的年金だけでは生活が厳しいことを知ろう

次に、高齢者の平均的な収入額と支出額について調べてみましょう。

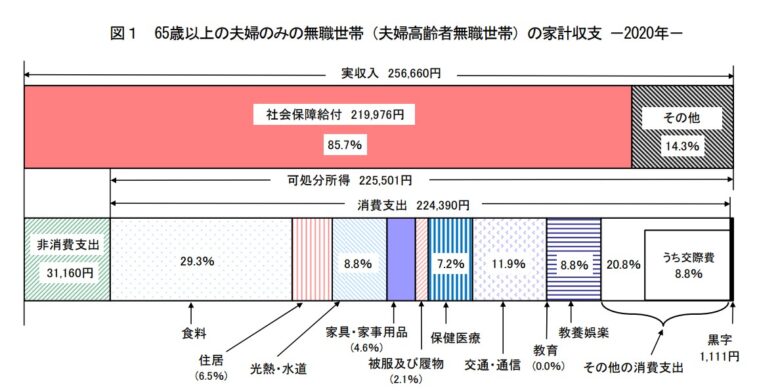

以下の図は、総務省の2020年「家計調査報告(家計収支編)」です。

図1は65歳以上の夫婦のみの無職世帯の平均的な家計収支です。

年金等の収入から税金等を差し引いた可処分所得は225,501円で、生活費である消費支出は224,390円なので、収支はほぼバランスがとれています。

これは平均的な家計収支ですから、改めてあなたの世帯と比べてみたときに、65歳以上であれば、年金収入が平均に近い額になっているか、平均を下回っているのであれば支出を抑える対策を考えるなど、夫婦で相談する必要があります。

また、65歳未満であれば、65歳からの年金が平均を下回るのであれば、今から個人年金あるいは積立預金などの補填を考えなければなりません。

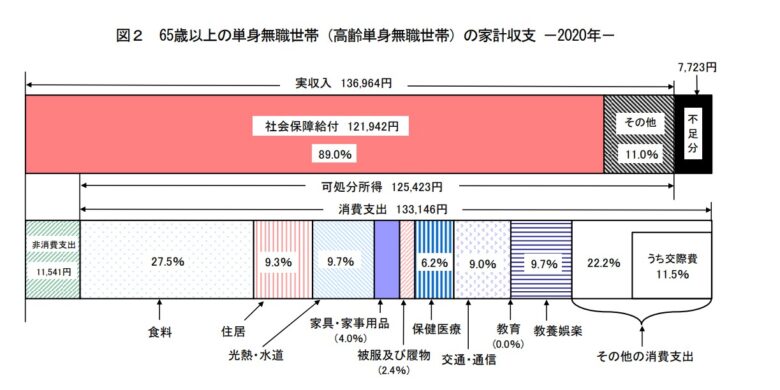

( 出所:図1・図2共に、総務省2020年「家計調査報告(家計収支編)」 )

下の図2は、65歳以上の単身の無職世帯の平均的な家計収支です。

図1と同じように、自分の年金額と生活費を比べて不足する場合には、収入を増やすあるいは支出を抑えるなどの対策を考える必要があります。

7. 老後のために何をすべきかを知ろう

現状のままでは、豊かな老後を送ることが難しいということが、ご理解いただけたかと思います。

そこで、まずやるべき事は、自分の将来のライフプランを立てることです。

今の時代、人はそれぞれ自分に合った人生を送るようになってきました。

幸せな人生にするためには、健康も大事ですし、やりがいも必要です。

もちろん、お金も余裕をもって確保したいです。

そのためには、どのようなライフプランにしたら良いか、どうしたら幸せな老後を迎えられるかをしっかり考えることが大切です。

そして、自分に合ったライフプランを実現するためには、自分で必要な資金を確保しなければなりません。

そのためには、まず収入を増やす方法を考えるのです。

例えば、できるだけ長く働き続けることで、厚生年金の受給額を増やすことができます。

年金を繰下げて受給額を増やすことも、一つの方策です。

次に考えることは、支出を減らすことです。

老後の支出をすべて洗い出して、そこから節約できるものを確実に節約していくのです。

節約できるものとしては、スマホやパソコンの通信料金、保険の見直しや車の保有形態の見直しなどがあります。

最後は、貯蓄することです。

例えば、毎月2万円ずつ積立てて、年利2%で複利運用しますと、30年間で約1000万円になります。

また、「つみたてNISA(少額投資非課税制度)」や「iDeCo(個人型確定拠出年金)」の非課税メリットを活用した積立も大変有効です。

8.まとめ

ひと頃、老後資金2000万円問題が世間を騒がせました。

しかし、2000万円も預金がないと、むやみに心配する必要はありません。

まずは、年金で将来いくらもらえるかを調べることが重要です。

その年金額が将来の生活費と比べて多いのか少ないのかを判断し、足りない場合はいくら足りないのかを算出します。

そして、その不足分を補うために国民年金基金や付加年金を始めるのもよいでしょう。

年金繰下げを選択して年金を増やすのもよいです。

つみたてNISA やiDeCo、個人年金、毎月分配型投資信託を始めるのもよいでしょう。

将来のライフプランを立案し、収入である年金額を調べ、支出である生活費を予想して、不足している場合はそれを補う対策を考える。

この一連の流れを実行すれば、老後の生活の心配はまったくなくなるのです。

備えあれば憂いなしです。適切な準備をして、幸せな老後を迎えてください。