消費者金融の審査では何をみられているの?

審査では返済能力がみられます

お金を借りたいけれど、どうやら審査に通らないといけないらしい……。

かといって「審査なし!」といった甘い言葉を使うのはヤミ金であり、金融庁も注意を促しています。

審査は避けては通れないのです。

謎に包まれている消費者金融の審査、不安な方はたくさんいます。

申し込む前に審査基準や審査対策をチェックしておきたいですよね。

【消費者金融の審査基準】

- 申し込みの条件を満たしているか

- 収入はいくらか

- 勤続年数はどれくらいか

- 他社からの借り入れはあるか

- 返済遅延をしてきていないか

- 事実と異なる申告をしていないか

【審査対策】

- 嘘はつかない

- 収入を安定させる

- 副業を始める

- 信用情報は綺麗な状態で

- 希望借入金額は必要最低限に

- 他社借入は1つにまとめる

- 使わないクレジットカードは解約する

- 申し込みは1つに絞る

- 書類の不備に注意

審査でみられるのは返済能力です。

この記事では、消費者金融の審査基準や審査対策を徹底解説していきます!

【今回の記事でわかること】

- 消費者金融の審査基準

- 審査の通過率

- 消費者金融の審査対策9つ

- 消費者金融より審査が厳しい銀行カードローン

- 審査が心配な人にオススメの消費者金融

消費者金融の審査基準を徹底解説

消費者金融からお金を借りるためには、審査に通らなければなりません。

審査なしで借り入れは不可能です。

消費者金融が行っている審査は、どんな基準で行われているのでしょうか。

審査基準は公表されていませんし、業者によって審査結果も変わってきます。

とはいえ、おさえておきたい審査基準は確認しておきましょう。

【消費者金融の審査基準】

- 申し込みの条件を満たしているか

- 収入はいくらか

- 勤続年数はどれくらいか

- 他社からの借り入れはあるか

- 返済遅延をしてきていないか

- 事実と異なる申告をしていないか

申し込みの条件を満たしているか

消費者金融はそれぞれ申し込める条件を決めています。

誰でも申し込めるわけではありません。

大手の申し込み条件を比較してみましょう。

| 消費者金融名 | 申し込み条件 |

|---|---|

| アイフル |

|

| プロミス |

|

| アコム |

|

| レイクALSA |

|

| SMBCモビット |

|

※お申込時の年齢が18歳および19歳の場合は、収入証明書類のご提出が必須となります。

※高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。

※収入が年金のみの方はお申込いただけません。

どの消費者金融でも、年齢や収入が申し込み条件となっています。

20歳未満は利用不可である点も共通しています。

また収入がない無職の方も申し込むことはできません。

専業主婦の方も厳しいといえますが、中小消費者金融には専業主婦の方でも申し込めるところも存在します。

こういった申し込み条件をクリアしていないと、審査には通りません。

収入はいくらか

消費者金融からお金を借りる際、「いくら借りたいか」を伝えなくてはなりません。

この借入希望金額と申込者の収入が釣り合っているかが、審査では重要なポイントとなります。

100万円借りたい人の年収が100万円では、毎月の返済は難しいですよね。

収入が多ければ多いほど、借りられる金額も増えていくわけです。

総量規制という壁の存在

そもそも貸金業者である消費者金融は、申込者の年収の1/3以上は融資できません。

総量規制という法律で定められていることであり、借りたくても借りられないのです。

返済の負担が重くなり、貸す側が一方的に有利にならないようにするための法律です。

年収が300万円であれば、100万円以上は借りられないわけですね。

勤続年数はどれくらいか

収入の安定性も重要視されます。

ポイントとなるのが勤続年数です。

1年未満であったり、転職を繰り返していれば審査では不利となってしまいます。

収入が不安定だと、急に減ってしまって返済ができなくなる可能性があるからです。

消費者金融も安心してお金を貸し出せるのは、収入が安定している人だけなのですね。

契約形態も重要

収入の安定性という面で、契約形態も重要です。

正社員か契約社員か派遣社員か、それによって審査の難度も変わってきます。

正社員であれば有利といえるでしょう。

収入が安定していれば、パートやアルバイトでも審査には通ります。

借りる金額次第ではありますが、契約形態も審査される要素の1つです。

他社からの借り入れはあるか

他社からの借入状況も審査でみられるポイントです。

すでにある借金の返済があるうえで、お金を貸しても返済に問題がないかがみられます。

総量規制の「年収の1/3以上は借りられない」は他社分も含まれるため、注意が必要です。

たとえば年収300万円の場合、A社からすでに80万円借りていれば、B社から借りられるのは20万円が上限となります。

借入件数が多ければ審査には不利となるわけですね。

消費者金融以外のローンも

車のローンや住宅ローンがあれば、その返済も毎月しなければなりません。

そういったローンがある中、追加でお金を借りても返済に問題がないかもみられます。

住宅ローンのせいでお金を借りられない、なんてこともありうるのです。

総量規制は銀行には適用されないため、年収の1/3以上であっても消費者金融からの借り入れに影響はないため安心してください。

返済遅延をしてきていないか

ローンの返済だけでなく、クレジットカードの支払い遅延を繰り返していれば審査では不利となります。

消費者金融からすれば、きちんとお金を返してもらうことが重要ですから当然だといえるでしょう。

何度も返済遅延をしている人は、返済能力が低いとみられて審査では落とされてしまいます。

普段から、お金の支払いは延滞しないよう注意したいですね。

事実と異なる申告をしていないか

嘘をついていないかも、審査ではみられます。

年収を水増ししている、他社からの借り入れがあるにもかかわらず隠しているなど、事実と異なる申告をしていれば問題となるのは当たり前ですね。

嘘をついていることが発覚すれば、審査に通る可能性はかなり低くなります。

書類の不備にも要注意です。

正しい情報を伝えるようにしましょう。

いろんな角度で判断されるんだね!

重要なのは「返済能力」です!

審査の通過率はどれくらいなのか

実際のところ、消費者金融の審査はどれくらいの人が通過できているのでしょうか。

各消費者金融が出しているデータによると、審査通過率は以下の通りとなっています。

| 消費者金融名 | 審査通過率 | 100人中通過する人数 |

|---|---|---|

| アイフル | 40.1% | 40~41人 |

| プロミス | 38.2% | 38~39人 |

| アコム | 41.3% | 41~42人 |

| レイクALSA | 33.35% | 33~34人 |

| SMBCモビット | 38.2% | 38~39人 |

参考元:「アイフル/月次データ」「SMBCコンシューマーファイナンス月次営業指標」「アコム/データブック」「レイクALSA/四半期決算情報」

100人中30~40人が通過していることがわかります。

審査に落ちる人は通過する人よりも多いのです。

消費者金融の審査は甘くない?

審査通過率をみる限り、消費者金融の審査は甘くないような気がしますよね。

とはいえ、決してお金が借りられないわけでもない、ともいえます。

審査が甘いと感じるかどうかは人次第ですが、きちんと準備と対策をしていれば審査に通るのは難しいことではありません。

消費者金融の審査対策をしておくことが重要なのです。

審査が甘い……とも言い切れないんだね

審査に落ちる可能性は0ではないのです

消費者金融の審査対策9つ

審査に通らなければ、1円たりともお金は借りられません。

消費者金融の審査に通るためにも、準備をきちんとしておきましょう。

今すぐできることも多いですから、忘れず取り組んでから申し込みたいですね。

【消費者金融の審査対策】

- 嘘はつかない

- 収入を安定させる

- 副業を始める

- 信用情報は綺麗な状態で

- 希望借入金額は必要最低限に

- 他社借入は1つにまとめる

- 使わないクレジットカードは解約する

- 申し込みは1つに絞る

- 書類の不備に注意

それぞれ詳しく確認していきましょう。

審査対策①嘘はつかない

嘘はつかないようにしましょう。

正直に情報を入力することが、何よりの審査対策となります。

万が一嘘がバレなかったとしても、後からバレれば一括返済を求められてしまう可能性も。

嘘をついても自分の首を絞めるだけなのです。

お金を借りればすべてが上手くいくわけではありませんから、正直に申告して借りられる範囲の金額を借りる用にしましょう。

審査対策②収入を安定させる

審査に通るためには、返済能力があることを示さなければなりません。

収入が安定していることは、返済能力の有無に直結します。

勤続年数はできるだけ長く、パートやアルバイトであれば週3以上の出勤をしておきたいところ。

安定した収入があれば、審査にも通りやすくなりますよ。

審査対策③副業を始める

年収の多さも、審査では重要なポイントです。

とはいっても、急に年収を上げるのは難しいかもしれません。

副業を始めて、手っ取り早く年収を増やしてしまいましょう。

もちろんすぐに増えるわけではありませんが、何もしないよりはマシなはず。

稼ぐお金が増えれば、返済もスムーズに進みます。

デメリットはありませんから、ぜひとも始めておきたいですね。

審査対策④信用情報は綺麗な状態で

審査の際、信用情報機関に登録されている信用情報が見られます。

この信用情報に問題、いわゆる“傷”がついていれば審査に通りづらくなることに。

クレジットカードの返済遅延や債務整理など、過去の情報が足を引っ張ってしまう可能性があるのです。

信用情報はできるだけ綺麗な状態で申し込むようにしましょう。

また1度傷がついてしまったとしても、永遠に残るわけではありません。

短ければ半年、長くても5年ほどで信用情報は抹消されます。

抹消されてから申し込むようにしてくださいね。

信用情報は個人で確認できる

「信用情報なんて言われてもわからない」という方もいることでしょう。

信用情報機関に問い合わせれば、自分の信用情報がどういう状態か確認することができます。

手数料はかかりますが、不安な方は1度確認しておきましょう。

信用情報機関は全部で3つ存在しています。

- 日本信用情報機構(JICC)

- シーアイシー(CIC)

- 全国銀行個人信用情報センター(KSC)

業者によって、加盟している信用情報機関は異なります。

自分が申し込む消費者金融はどの信用情報機関に加盟しているのか、きちんと確認したうえで情報照会をしてくださいね。

審査対策⑤希望借入金額は必要最低限に

借りたい金額が高額であればあるほど、審査は厳しくなっていきます。

つまり借りたい金額が低ければ審査に通りやすくなるというわけですね。

必要以上にお金を借りても、無駄な利息が発生して返済額が多くなってしまうだけです。

希望借入金額は、必要最低限の金額にしておきましょう。

審査対策⑥他社借入は1つにまとめる

他社借入件数が多ければ多いほど、審査に悪影響を及ぼします。

借金の負担がそれだけ既に大きいわけですから、消費者金融側も「これ以上お金を貸したら返済できなくなるのでは」と警戒するのは当然です。

借金の金額自体を減らすのはそう簡単ではありません。

そもそも減らせるのであれば新たに借りる必要もないですよね。

そこでオススメしたいのが「おまとめローン」です。

複数の借金を1つにまとめるおまとめローンで、返済の負担を軽くしつつ借入件数を減らしましょう。

借りる金額がまとまることで金利を下げられますし、返済の管理もしやすくなるメリットがあります。

まずは借金をまとめてから、新たに申し込みをするようにしてください。

オススメのおまとめローンは下記記事にまとめています。

※本ページにはPRが含まれます。

審査対策⑦使わないクレジットカードは解約する

収入を安定させたり増やしたり、というのは今すぐできることではないかもしれません。

増やすのが無理なら、減らしていきましょう。

使っていないクレジットカードがあれば、解約するのがオススメです。

クレジットカードには限度額があり、その分の金額は後払いで利用できます。

その限度額は、翌月の返済に含まれる可能性がある負担といえるわけです。

実際は使っていないのに「クレジットカードの返済があるから、お金を貸すと負担が大きくなりすぎるかも」と消費者金融から警戒されてしまうかもしれません。

使わないクレジットカードは解約してしまいましょう。

相することで自分の返済能力を高めることができますよ。

審査対策⑧申し込みは1つに絞る

消費者金融への申し込みは1つに絞りましょう。

複数申し込むことで、審査に落ちても他の申し込みが通ればよいと考える人がいます。

確かに効果的な気もしますが、複数の申し込みはむしろ審査に落ちる原因となりかねません。

複数申し込むと、消費者金融側から「こんなに沢山のところからお金を借りるつもりなのか」と思われてしまいます。

結果警戒されてしまい、審査で落とされてしまうわけです。

消費者金融側を不安にさせないためにも、申し込みは1つだけにしておきましょう。

審査対策⑨書類の不備に注意

審査に通るためには、必要書類を提出しなければなりません。

本人確認書類は必須、場合によっては収入証明書類が必要となります。

書類に不備があれば再提出となりますし、最悪審査に落ちてしまうことも。

提出する前に、書類を念入りにチェックしておいてくださいね。

消費者金融側によって異なりますが、基本的に必要となる書類は以下の通りです。

本人確認書類

- 運転免許証

- パスポート

- マイナンバーカード

- 健康保険証

- 在留カード

- 特別永住者証明書

収入証明書類

- 源泉徴収票

- 給与明細書

- 住民税決定通知書/納税通知書

- 確定申告書

- 所得証明書

出来る限りのことはしておきたいね!

なんとなく申し込まないようにしましょう!

消費者金融より審査が厳しい銀行カードローン

お金を貸してくれるのは、消費者金融だけではありません。

銀行もカードローンを扱っているため、審査に通ればお金を借りることができます。

金利の低さが魅力的な銀行カードローンですが、消費者金融よりも審査が厳しめです。

逆に言ってしまえば、銀行より金利が高いからこそ消費者金融は審査が甘めともいえますね。

審査に通る自信がある方は、銀行カードローンも検討してみましょう。

オススメの銀行カードローンは以下の通りです。

- 三菱UFJ銀行カードローン「バンクイック」

- 三井住友銀行カードローン

- 楽天銀行カードローン

1つずつ紹介していきます。

三菱UFJ銀行カードローン「バンクイック」

| 金利 | 年1.8~14.6% |

|---|---|

| 限度額 | 最大500万円 |

| 遅延損害金 | – |

| 返済方式 | – |

| 返済期間 | 1年(審査のうえ自動更新) |

| 担保・連帯保証人 | 不要 |

| 審査 | 最短翌日 |

| 融資 | 最短翌日 |

できるだけ急いでお金を融資してもらいたい方は、三菱UFJ銀行のカードローン「バンクイック」がオススメです。

融資は最短翌日と、銀行カードローンの中でもかなりスピーディー。

通常5日から数週間であることを考えれば、早いことがよくわかりますね。

大手ですから安心感も抜群です。

※本ページにはPRが含まれます。

三井住友銀行カードローン

| 金利 | 年4.0~14.5% |

|---|---|

| 限度額 | 最大800万円 |

| 遅延損害金 | 年19.94% |

| 返済方式 | 残高スライド方式 |

| 返済期間 | 5年ごとに自動更新 |

| 担保・連帯保証人 | 不要 |

| 審査 | 最短翌日 |

| 融資 | 最短数日 |

三井住友銀行カードローンは、借入や返済のしやすさが魅力的です。

全国の三井住友銀行・提携コンビニATMの利用手数料が0円となっています。

上限額は最大800万円ですから、大口の融資にも対応可能。

来店不要で、24時間好きなタイミングで申し込めるのも嬉しいポイントです。

※本ページにはPRが含まれます。

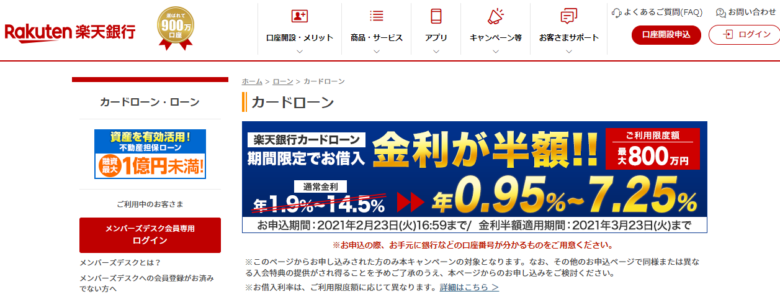

楽天銀行カードローン

| 金利 | 年1.9~14.5% |

|---|---|

| 限度額 | 最大800万円 |

| 遅延損害金 | 19.9% |

| 返済方式 | 残高スライドリボルビング返済方式 |

| 返済期間 | 1年ごとの自動更新 |

| 担保・連帯保証人 | 不要 |

| 審査 | 最短数日 |

| 融資 | 最短1週間 |

楽天ユーザーであれば、楽天銀行カードローンがオススメです。

入会と利用で楽天ポイントが最大31,000ポイントもらえます。

また楽天の会員ランクによっては審査が優遇されることも。

融資は最短1週間ですが、待つだけの価値はあるカードローンですよ。

※本ページにはPRが含まれます。

銀行カードローンは金利が低いんだね

その分審査は厳しめです

審査が心配な人にオススメの消費者金融

銀行カードローンの審査は厳しいから不安、そんな方には消費者金融がオススメです。

特に大手はサービスも手厚く、即日融資にも対応しています。

| 名称 | 金利 | 限度額 | 返済期間 | 審査 | 融資 |

|---|---|---|---|---|---|

| レイクALSA | 年4.5~18.0% | 最大500万円 | 最長8年(96回) | 最短30分 | 最短即日 |

| アイフル | 年3.0~18.0% | 最大800万円 | 最長8年10ヶ月(106回) | 最短30分 | 最短即日 |

| SMBCモビット | 年3.0~18.0% | 最大800万円 | – | 10秒簡易審査 | – |

| アコム | 年3.0~18.0% | 最大800万円 | 最長9年7ヶ月(100回) | 最短30分 | 最短即日 |

| プロミス | 年4.5~17.8% | 最大500万円 | 最長6年9ヶ月(80回) | 最短25分 | 最短即日 |

| J.Score | 年0.8~15.0% | 最大1000万円 | 最長10年(120回) | 最短30分 | 最短即日 |

自分に合った消費者金融を選んでください。

レイクALSA

| 金利 | 年4.5~18.0% |

|---|---|

| 限度額 | 最大500万円 |

| 遅延損害金 | 年20.0% |

| 返済方式 | 残高スライドリボルビング方式 元利定額リボルビング方式 |

| 返済期間 | 最長8年(96回) |

| 担保・連帯保証人 | 不要 |

| WEB完結 | 〇 |

| 審査 | 最短30分 |

| 融資 | 最短即日 |

とにかく急いでいるのなら、レイクALSAを頼りましょう。

最短30分で審査、60分で融資ととてもスピーディー。

来店不要で申込めますし、カードレスで使える点も魅力的です。

無利息期間が他社より長いところも見逃せませんね。

最短60分融資

レイクALSAの魅力は融資までの早さです。

家から申し込んで最短60分融資で対応してくれるのはありがたいですよね。

急な出費があっても、レイクALSAなら安心です。

最大180日間無利息

レイクALSAの強みは、無利息期間の長さです。

5万までなら最大180日間の無利息期間が利用可能。

全額分でも最大60日間無利息となります。

他社が最大30日であることを考えると、その長さがよくわかりますね。

WEB完結・カードレス

カードレスで使えますから、家に郵送物が届くことはありません。

家族にバレる心配がないわけです。

公式のアプリも使いやすく便利ですから、借り入れや返済もラクラク。

カードを持ち歩く必要もありません。

申し込める時間帯

| 即日借入方法 | 営業時間 |

|---|---|

| 無人契約機 | 平日・土曜:9時~22時 日・祝日:9時~19時 |

| 即日振込 | 平日14時までに振込依頼 |

| スマホアプリ | 20時までに契約 |

※本ページにはPRが含まれます。

アイフル

| 金利 | 年3.0~18.0% |

|---|---|

| 限度額 | 最大800万円 |

| 遅延損害金 | 年20.0% |

| 返済方式 | 借入後残高スライド元利定額リボルビング返済方式 |

| 返済期間 | 最長14年6ヶ月(151回) |

| 担保・連帯保証人 | 不要 |

| WEB完結 | 〇 |

| 審査 | 最短30分 |

| 融資 | 最短即日 |

アイフルは、通常のカードローン以外にも選択肢がある消費者金融です。

金利の低い「ファーストプレミアムカードローン」、女性専用キャッシングの「SuLaLi」、好きなローンを選びましょう。

もちろん通常のカードローンでも十分お得です。

返済期間も長いですから、自分のペースで返済していけますよ。

低金利な「ファーストプレミアムカードローン」

大口の融資であれば、「ファーストプレミアムカードローン」がオススメです。

金利が年3.0%~9.5%ととってもお得。

借り入れがその分100万円からのみとなっています。

返済期間も通常より短めですが、金利面でのメリットと比べれば些細な問題ですね。

| 金利 | 年3.0%~9.5% |

|---|---|

| 限度額 | 100万円~800万円 |

| 遅延損害金 | 年20.0% |

| 返済方式 | 借入後残高スライド元利定額リボルビング返済方式 |

| 返済期間 | 最長9年6ヵ月(101回) |

| 担保・連帯保証人 | 不要 |

| WEB完結 | 〇 |

| 審査 | 最短30分 |

| 融資 | 最短即日 |

女性専用キャッシング「SuLaLi」

女性の方には「SuLaLi」がオススメです。

他社の女性専用キャッシングは、女性専用ダイヤルがあるだけで設定は同じものばかり。

アイフルでは限度額最大10万円、返済期間は最長でも2年8か月と使いやすい設定です。

ローンカードのデザインがオシャレなのも嬉しいポイントですね。

| 金利 | 年18.0% |

|---|---|

| 限度額 | 最大10万円 |

| 遅延損害金 | 年20.0% |

| 返済方式 | 残高スライド元利定額リボルビング返済方式 |

| 返済期間 | 最長2年8ヶ月(32回) |

| 担保・連帯保証人 | 不要 |

| WEB完結 | 〇 |

| 審査 | 最短30分 |

| 融資 | 最短即日 |

周りにバレにくい

アイフルはカードレスも選択可能です。

申し込みから契約までもWEB完結ですから、バレるリスクを抑えられます。

1人でお金の問題を解決したい方はアイフルを頼りましょう。

在籍確認の電話には注意してください。

LINEのチャットサービスですぐ相談

LINEのチャット―サービスがあるため、質問したいことがあればすぐに相談できます。

電話から相談することも可能ですが、大手消費者金融の電話は混み合いがち。

10分待たされることもありますから、LINEで気軽に相談できるのは嬉しいポイントですね。

アイフルには「ぽっぽくん」というLINEのチャットサービスで、スムーズにやり取りをしましょう。

※本ページにはPRが含まれます。

SMBCモビット

| 金利 | 年3.0~18.0% |

|---|---|

| 限度額 | 最大800万円 |

| 遅延損害金 | 年20.0% |

| 返済方式 | 残高スライド元利定額返済方式 |

| 返済期間 | 最長60回(5年)。ただし、返済能力その他の事情にかんがみ、合理的な理由があるとSMBCモビットが認めた場合には、最長106回(8年10ヶ月) |

| 担保・連帯保証人 | 不要 |

| WEB完結 | 〇 |

| 審査 | 10秒簡易審査 |

| 融資 | 最短即日(※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります) |

SMBCモビットは、プライバシーに配慮してくれる消費者金融です。

WEB完結はもちろん、在籍確認を書類で済ませることも可能。

またTポイントを貯めることができるのも見逃せません。

限度額も最大800万円と申し分ないですね。

職場への電話連絡なし

審査でネックとなるのが、在籍確認の電話です。

職場に電話がかかってしまうため、消費者金融の利用がバレてしまう恐れがあります。

SMBCモビットは、WEB完結の申し込みをすることで在籍確認の電話連絡をなくすことが可能。

書類で在籍確認の手続きを進められるため、バレる危険がありません。

こっそりお金を借りたい方にオススメの消費者金融なのです。

WEB完結で申し込める

WEB完結ですから、家にいながらでも申し込めます。

混み合う店舗に足を運ぶ必要はないですし、誰かに見られてしまう心配もありません。

カードレスを選べば、郵送物なしで家族にバレるリスクも減らせます。

プライバシーを守りながらお金を借りられますよ。

Tポイントサービス

Tポイントが貯められるのも、SMBCモビットの大きな魅力です。

200円の利息に付き1ポイント貯まっていきます。

貯めたポイントはさまざまなサービスに使うことができますから、お金以外のメリットを得ることが可能です。

お得にお金を借りられる消費者金融としても人気があるわけですね。

返済管理がしやすい

毎月決まった返済日でお金を返していくこととなるわけですが、場合によっては返済日までに支払うのが厳しい月もありますよね。

SMBCモビットでは、支払い予定日を動かすことが可能。

変更は24時間いつでもできるため、返済の管理がしやすくなっています。

返済できるときに多めに返済していってくださいね。

10秒簡易審査で事前に判断

申し込む前に、公式サイトにある「10秒簡易審査」を活用しましょう。

すぐに審査結果を確認することができ、借入が可能か把握できます。

目安ではありますが、時間を無駄にしないためにも活用したい機能ですね。

※本ページにはPRが含まれます。

プロミス

| 金利 | 年4.5~17.8% |

|---|---|

| 限度額 | 最大500万円 |

| 遅延損害金 | 年20.0% |

| 返済方式 | 残高スライド元利定額返済方式 |

| 返済期間 | 最長6年9ヶ月(80回) |

| 担保・連帯保証人 | 不要 |

| WEB完結 | 〇 |

| 審査 | 最短25分 |

| 融資 | 最短即日 |

SMBCグループの大手消費者金融、プロミスもオススメです。

2021年度オリコン顧客満足度調査で、ノンバンクカードローン第1位に輝いた実績があります。

最高金利が他社よりも低く、お得にお金を借りられるのが大きな強み。

便利なサービスも満載です。

最高金利17.8%

プロミスは、大手他社よりも最高金利が0.2%低くなっています。

金利が低いことによって返済の負担がそれだけ軽くなるわけですから、お得に借りたい方にオススメ。

少額融資をする予定の方はプロミスを頼りましょう。

便利なサービス「瞬フリ」

最短10秒で振込キャッシングを利用できる「瞬フリ」もプロミスの強みです。

見逃せないのが、振込手数料がかからない点。

使いやすいサービスとして人気があります。

急な出費があっても、プロミスなら問題ありません。

30日間無利息期間あり

プロミスにも「30日間無利息期間」のサービスがあります。

初めての契約であれば利用できるサービスですから、ぜひとも活用していきましょう。

30日の間に完済すれば、利息は0でお金を借りられたこととなります。

メリットの大きいサービスですから、返済額を少なくしたい方にオススメですよ。

申し込める時間帯

| 申し込み方法 | 申し込み可能時間 |

|---|---|

| Web | 0:00~24:00(土日祝日も可能) |

| 自動契約機 | 9:00~21:00(※店舗より営業時間が異なります) |

| 三井住友銀行ローン契約機 | 9:00~21:00(※土日祝日も利用可能だが、契約機により営業時間・休日が異なる) |

| プロミスコール(電話) | 9:00~21:00 |

※本ページにはPRが含まれます。

J.Score(ジェイスコア)

| 金利 | 年0.8~15.0% |

|---|---|

| 限度額 | 最大1000万円 |

| 遅延損害金 | 年20.0% |

| 返済方式 | 残高スライドリボルビング方式 |

| 返済期間 | 最長10年(120回) |

| 担保・連帯保証人 | 不要 |

| WEB完結 | 〇 |

| 審査 | 最短30分 |

| 融資 | 最短即日 |

みずほ銀行とソフトバンクによって2016年11月に設立された融資サービス、J.Score(ジェイスコア)もオススメです。

他社よりも金利が低く、限度額が高めとなっています。

何より特徴的なのが、自分のステータスがスコア化されるシステムです。

スコア化は無料で出来ますから、まずは自分のステータスが何点か確認してみましょう。

低金利

J.Score(ジェイスコア)の金利は大手他社よりもかなり低めです。

とにかくお得にお金を借りたいのであれば、J.Score(ジェイスコア)に申し込みましょう。

借りる金額が大きければ、さらに金利は低くなりますよ。

金利設定は以下の通りです。

| 基準残高 | 金利 |

|---|---|

| 100万円未満 | 0.800%~15.000% |

| 100万円以上~500万円未満 | 0.800%~12.900% |

| 500万円以上~1,000万円 | 0.800%~8.900% |

金利引き下げ特典

みずほ銀行の口座やソフトバンクの利用、Yahoo!JAPANとの連携をしましょう。

そうすることで最大0.3%の金利引き下げを利用できます。

すでに低金利であるJ.Score(ジェイスコア)を、さらにお得に利用できるわけです。

使えるものは全て使うようにしたいですね。

AIによるスコア化

AIによるスコア診断で、自分のステータスが数値化されます。

100点満点であり、合格ラインは600点。

600点に届かなかったとしても、点数は後から上げていくことができます。

スコアが600点を超えてから申し込めば、審査に通る可能性も高いですよ。

WEB完結

平日の22:55までに手続きを終わらせられれば、即日融資が可能です。

WEB完結で申込めますから、遅めの申し込みでも対応してくれる可能性があります。

何としても今日中にお金を借りたい、そんな時に強い味方となってくれるのです。

とはいえ早く申し込むに越したことはありませんから、行動はできるだけ早めに起こしていきましょう。

融資に対応している時間

| 曜日 | 受付時間 | 振込実施時間 |

|---|---|---|

| 月~金 | 0:00~8:00 | 当日9:00頃 |

| 8:00~22:55 | 即時 | |

| 22:55~24:00 | 翌日9:00頃 | |

| 土 | 0:00~8:00 | 当日9:00頃 |

| 8:00~21:40 | 即時 | |

| 21:40~24:00 | 翌日9:00頃 | |

| 日 | 0:00~9:00 | 当日9:00頃 |

| 9:00~16:40 | 即時 | |

| 16:40~24:00 | 翌日9:00頃 | |

| 祝日 | 0:00~24:00 | 翌日9:00頃 |

※本ページにはPRが含まれます。

いろんな消費者金融があるんだね

即日融資に対応してくれますよ!

まとめ

【消費者金融の審査基準を徹底解説】

- 申し込みの条件を満たしているか

- 収入はいくらか

- 勤続年数はどれくらいか

- 他社からの借り入れはあるか

- 返済遅延をしてきていないか

- 事実と異なる申告をしていないか

【審査の通過率はどれくらいなのか】

- 30~40%

- 100人中30~40人が通過

【消費者金融の審査対策9つ】

- 嘘はつかない

- 収入を安定させる

- 副業を始める

- 信用情報は綺麗な状態で

- 希望借入金額は必要最低限に

- 他社借入は1つにまとめる

- 使わないクレジットカードは解約する

- 申し込みは1つに絞る

- 書類の不備に注意

【消費者金融より審査が厳しい銀行カードローン】

- 三菱UFJ銀行カードローン「バンクイック」

- 三井住友銀行カードローン

- 楽天銀行カードローン

【審査が心配な人にオススメの消費者金融】

- レイクALSA

- アイフル

- SMBCモビット

- アコム

- プロミス

- J.Score(ジェイスコア)

おわりに

消費者金融の審査は甘いとは言い切れません。

銀行カードローンの審査よりはゆるいですが、何の準備や対策もしなければ落ちる可能性は十分あるのです。

審査に通る対策をしたうえで、自分に合った消費者金融1つに申し込むようにしてください。

申し込む前には、返済シミュレーションもしておきたいですね。

お金を借りた後のことも見据えて、消費者金融を選ぶようにしましょう。

さっそく消費者金融に申し込もうっと!

わからないところは直接電話で聞きましょう!